Kryptovaluuttojen verotus 2024 – Lue kaiken kattava opas

Kryptovaluuttojen verotus koskee virtuaalivaluuttojen voitoista Suomessa maksettavaa veroa. Verokäytännöt vaihtelevat maakohtaisesti, ja Suomessakin kryptovaluuttojen verotus on vielä kehitysvaiheessa, mutta selkiytyy jatkuvasti ja sopeutuu muiden tulojen verotuskäytäntöihin.

Tässä artikkelissa tutkimme syvällisesti kuinka krypto verotus oikein tapahtuu ja tuomme esille monia hyödyllisiä käytännön esimerkkejä ja tilanteita.

Tutustu nyt kryptovaluuttojen verotukseen, jos olet nykyisin tai mahdollisesti tulevaisuudessa mukana kryptovaluuttojen kaupankäynnissä, louhinnassa tai muussa toiminnassa, joka tuottaa tuloja.

Miten kryptovaluuttojen verotus tapahtuu?

Suomessa kryptovaluuttojen verotus on selkiytynyt viime vuosina meillä ja maailmalla, mutta se voi silti olla monimutkaista ja vaatii tarkkaa huomiota verolainsäädäntöön. Kryptojen verotus Suomessa riippuu pääasiassa siitä, miten niitä käytetään ja millä tavoin niihin liittyvät tulot realisoituvat.

Yleisesti ottaen, jos henkilö myy kryptovaluuttaa voitolla, saatu voitto lasketaan pääomatuloksi, eli niitä kohdellaan samalla tavalla kuin osakkeita. Pääomatulot ovat verotettavaa tuloa, ja saatu tulo verotetaan progressiivisella verokannalla. Jos kryptovaluuttaa on pidetty yli vuoden ennen sen myymistä, saatu voitto voi olla verovapaata tuloa, kunhan se ei ylitä tiettyä verovapaata määrää. Jos kryptovaluuttaa on pidetty alle vuoden, saatu voitto on veronalaista tuloa.

Lisäksi kryptovaluuttojen louhintaan ja stakingiin liittyvät tulot voivat olla verotettavaa tuloa Suomessa. Näitä tuloja pidetään yleensä muuna veronalaisena tulona, ja ne lisätään henkilön verotettavaan tuloon.

On tärkeää huomata, että Suomessa on myös erityissäännöksiä kryptovaluuttojen verotuksessa. Esimerkiksi veroviranomainen on antanut ohjeita esimerkiksi siihen, miten treidaus verotus eli kryptovaluuttojen ostot ja myynnit tulee ilmoittaa verotuksessa.

Milloin kryptovaluuttojen veroilmoitus tulee tehdä?

Kryptovaluutan veroilmoitus tehdään Suomessa vuotuisen verotuksen yhteydessä, joka yleensä tapahtuu seuraavan vuoden alkupuolella. Tarkempi aika riippuu verovuodesta, ja veroilmoitukset on yleensä tehtävä toukokuun loppuun mennessä. Verovuosi Suomessa on kalenterivuosi, joten esimerkiksi vuoden 2023 tulot ilmoitetaan ja verotetaan vuoden 2023 verotuksessa, joka tapahtuu vuoden 2024 alkupuolella.

Kryptovaluutan veroilmoituksen tekemiseen tarvitaan tarkka kirjanpito kaikista kryptovaluuttakaupoista ja transaktioista, mukaan lukien ostot, myynnit, vaihdot ja mahdolliset tappiot. On tärkeää ilmoittaa kaikki kryptovaluuttoihin liittyvät tulot ja voitot sekä mahdolliset tappiot veroilmoituksessa oikein.

Koska verolainsäädäntö ja -käytännöt voivat muuttua, on suositeltavaa tarkistaa ajantasaiset ohjeet Suomen veroviranomaisilta

Kryptovaluuttojen verotus – FIFO laskuri

Kryptovaluuttojen verotuksessa FIFO (First In, First Out) -menetelmä on yleinen kryptovaluutta verotus laskuri eli tapa laskea voittoja ja tappioita eri transaktioista. Tämä menetelmä perustuu siihen, että ensimmäisenä ostetut virtuaalivaluutat myydään tai vaihdetaan ensin. FIFO-laskuri on työkalu, joka auttaa laskemaan kryptovaluuttojen voittoja ja tappioita FIFO-menetelmän mukaisesti.

- Käyttämällä FIFO-laskuria sijoittaja voi seurata ja dokumentoida kryptovaluuttojen hankkimis- ja myyntihintoja sekä määrittää niiden keskinäisen järjestyksen. Tämä on tärkeää, koska kryptovaluuttojen hankintahinnat voivat vaihdella ajan ja transaktion mukaan.

- FIFO laskuri auttaa sijoittajaa selvittämään, mikä erä kryptovaluuttaa on myyty tai vaihdettu, mikä puolestaan määrittelee verotettavan voiton tai tappion kyseisestä transaktiosta. Työkalu pitää kirjaa sijoittajan kryptovaluuttojen omistamisesta ja niiden arvosta eri ajanjaksoina, mikä helpottaa verotuksen valmistelua ja raportointia.

- Vaikka FIFO-menetelmä on suosittu, on myös muita tapoja laskea kryptovaluuttojen voittoja ja tappioita, kuten LIFO (Last In, First Out) ja keskihintaismenetelmä. Kryptovaluuttojen verotuksessa on tärkeää valita menetelmä ja noudattaa sitä johdonmukaisesti kaikissa transaktioissa.

Voit ladata Verohallinnon FIFO-laskurin itsellesi tästä (XLSM-tiedosto:): FIFO-laskuri lomake.

Hankintapäivä, hankintahinta sekä menot

Kryptovaluuttojen verotuksessa hankintapäivä, hankintahinta ja mahdolliset menot ovat keskeisiä käsitteitä voittojen ja tappioiden laskemisessa. Hankintapäivä on päivämäärä, jolloin kryptovaluutta on hankittu tai ostettu. Tämä tieto auttaa määrittämään, kuinka pitkään kryptovaluuttaa on pidetty omistuksessa.

Hankintahinta puolestaan on summa, jonka sijoittaja on maksanut hankkiessaan kryptovaluutan. Se sisältää kryptovaluutan ostohinnan sekä mahdolliset välityspalkkiot ja muut transaktiokulut. Hankintahinta on olennainen tieto, kun lasketaan kryptovaluuttojen myynnistä tai vaihdosta saatuja voittoja tai tappioita.

Lisäksi verotuksessa otetaan huomioon mahdolliset menot, jotka liittyvät kryptovaluuttojen omistamiseen ja kaupankäyntiin. Tähän voi sisältyä esimerkiksi välityspalkkiot, kaupankäyntialustojen maksut ja muut liittyvät kulut. Nämä menot voi vähentää voitoista ennen veron määräämisen laskemista.

Kryptovaluuttojen verotus erityistilanteissa

Kryptovaluuttojen verotus voi sisältää erityistilanteita, jotka vaativat huomiota ja erityistä käsittelyä verotuksellisessa mielessä.

- AirDropit ja haarukat: Virtuaalivaluutta verotus voi vaihdella riippuen siitä, onko saatu kryptovaluutta ilmaiseksi esimerkiksi AirDropin tai haarukan kautta, vai onko se saatu vastineeksi omistetun valuutan jakamisesta (esim. Bitcoin Cash Bitcoinin haarukasta). Verotus riippuu myös siitä, onko saatu kryptovaluutta veronalaista tuloa vai ei.

- Kryptovaluuttojen siirrot: Kryptovaluuttojen siirrot eri lompakoiden tai pörssien välillä eivät yleensä aiheuta verotettavaa tapahtumaa. Kuitenkin, jos kryptovaluuttaa vaihdetaan toiseen kryptovaluuttaan tai fiat-valuuttaan, se voi aiheuttaa verovelvollisuuden.

- Lahjoitukset ja lahjat: Kryptovaluutan antaminen lahjana voi olla verotettavaa toimintaa, ja lahjan saajan on ilmoitettava saatu arvo lahjan verotuksessa. Lahjoitukset voivat myös vaikuttaa lahjoittajan verotukseen, jos lahjoitus ylittää tietyn määrän.

- Perintö: Kryptovaluuttaa voidaan siirtää perintönä, ja perijät voivat joutua maksamaan veroa saamastaan omaisuudesta. Perintönä saadun kryptovaluutan arvon määrittäminen ja siihen liittyvä verotus voi olla monimutkaista.

- Kryptovaluutan menetys: Jos kryptovaluutta katoaa esimerkiksi lompakon menetyksen tai hakkeroinnin seurauksena, se voi vaikuttaa verotukseen. Menetettyä kryptovaluuttaa ei yleensä voi vähentää verotuksessa, mutta tapauskohtainen arviointi voi olla tarpeen.

Krypto vero: Voiko tappiot vähentää verotuksessa?

Kryptovaluutoilla käydyissä kaupoissa syntyneitä tappioita voi vähentää yleensä verotuksessa. Tappiot voidaan vähentää verotuksessa pääomatulosta, mikä tarkoittaa sitä, että tappiot voidaan hyvittää voitoista tai muista pääomatuloista aiheutuneita veroja vastaan. Tappioiden vähentäminen verotuksessa voi auttaa alentamaan maksettavia veroja ja tasapainottamaan kokonaisverotaakkaa kryptovaluuttojen kaupankäynnin aiheuttamissa vaihtelevissa tilanteissa.

Verosäännöt ja -käytännöt voivat vaihdella eri maissa ja että verolainsäädäntöön saattaa liittyä monimutkaisia sääntöjä ja määräyksiä, jotka on otettava huomioon.

Menetysten käsittely verotuksessa (hakkeroinnit yms.)

Menetysten käsittely verotuksessa, kuten hakkeroinnit tai muut turvallisuusongelmat, voi olla monimutkaisempaa ja vaihtelee riippuen verolainsäädännöstä ja yksittäistapauksen yksityiskohdista. Joissakin tapauksissa menetykset voivat olla vähennyskelpoisia verotuksessa, kun ne on dokumentoitu ja todistettu. Tämä voi sisältää esimerkiksi hakkeroinnista aiheutuneet menetykset tai kryptovaluutan varkaudet.

Toisissa tilanteissa menetysten käsittely voi olla vaikeampaa, ja verottaja saattaa edellyttää tarkempaa todistusaineistoa menetyksistä ja niiden määrästä. On tärkeää pitää tarkkaa kirjanpitoa ja dokumentaatiota kaikista tapahtumista, jotka liittyvät kryptovaluuttoihin, mukaan lukien mahdolliset hakkeroinnit tai varkaudet.

Ennen kuin yrität vähentää menetyksiä verotuksessa, on suositeltavaa kääntyä ammattimaisen veroneuvojan puoleen tai tutustua verosääntöihin, koska menetysten käsittely verotuksessa voi olla monimutkaista ja siihen voi liittyä useita sääntöjä ja määräyksiä.

Kryptovaluutta vero: Initial Coin Offering (ICO)

Initial Coin Offering (ICO) eli alkuperäinen kolikkotarjous on tapa, jolla yritykset voivat kerätä varoja tarjoamalla uusia kryptovaluuttoja tai tokeneita sijoittajille. Suomessa ICO:n verotuskäytännöt noudattavat pääosin samankaltaisia periaatteita kuin muissakin sijoituksissa.

ICO:sta saadut voitot voivat olla veronalaisia pääomatuloja, ja niitä verotetaan vastaavasti muiden sijoitustuottojen tavoin. Verotus voi kuitenkin vaihdella riippuen siitä, miten ICO:sta saatuja kryptovaluuttoja tai tokeneita käytetään ja milloin niitä myydään.

Perintönä tai lahjana saadun virtuaalivaluutan tuloverotus

Suomessa perintönä tai lahjana saatu tulo ja virtuaalivaluutan tuloverotus määräytyy pääosin samoilla periaatteilla kuin perinteisten omaisuuserien verotus. Perintönä tai lahjana saadut virtuaalivaluutat luokitellaan tuloverotuksessa pääomatuloiksi.

Kun henkilö saa virtuaalivaluuttaa perintönä tai lahjana, sen arvo määritellään lahjaverotuksessa tai perintöverotuksessa lahjan- tai perinnönantajan kuolinhetken markkina-arvon perusteella. Tämä arvo on lähtökohta, kun määritellään mahdollista myyntivoittoa tai -tappiota myöhemmin, kun virtuaalivaluuttaa myydään.

Jos virtuaalivaluuttaa myydään myöhemmin, myyntivoitto tai -tappio lasketaan myyntihetken ja alkuperäisen hankintuhetken välisenä aikana tapahtuneen arvonmuutoksen perusteella. Myyntivoitot ovat veronalaista pääomatuloa, kun taas myyntitappiot voidaan vähentää muista pääomatuloista samalla verovuodella.

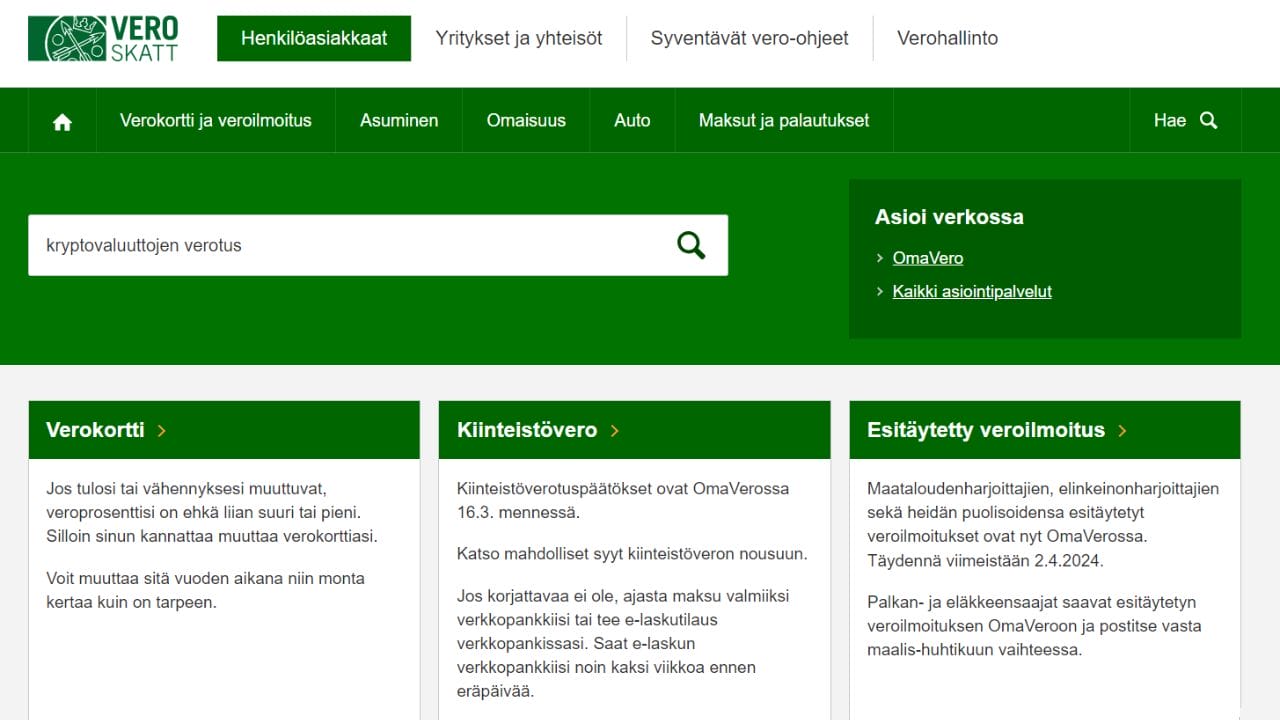

Verottajan ohjeet kryptovaluuttasijoittajalle

Verohallinto on kehittänyt ohjeistuksen kryptovaluuttasijoittajille, jossa käsitellään virtuaalivaluuttojen verotus henkilöverotuksessa, yritysverotuksessa ja arvonlisäverotuksessa. Tämä ohjeistus on tarpeellinen, koska virallista sääntelyä virtuaalivaluutoista tai niiden käytöstä ei ole, minkä vuoksi virtuaalivaluutan käyttöalue kuuluu osapuolten sopimusvapauden piiriin.

Ohjeistus on päivitetty useita kertoja, ja viimeisin versio on saatavilla Verohallinnon verkkosivuilta osoitteesta vero.fi. Viimeisin päivitys on tehty 1.1.2020

Kryptovaluutta verotus – Verohallinnon Excel-lomakkeen käyttäminen

Verohallinnon tarjoama Excel-lomake on hyödyllinen työkalu kryptovaluuttojen verotuksen hallintaan. Lomake auttaa sijoittajia ja kauppiaita seuraamaan ja raportoimaan kryptovaluuttoihin liittyviä tuloja ja menoja selkeällä ja järjestelmällisellä tavalla. Seuraavassa on perusvaiheet Verohallinnon Excel-lomakkeen käyttämiseen:

- Lataa lomake: Aloita lomakkeen lataamisella Verohallinnon viralliselta verkkosivustolta. Lataa lomake, joka vastaa tilannettasi parhaiten, esimerkiksi “Pääomatulolomake” tai “Lisätiedot”-lomake.

- Tietojen syöttäminen: Avaa lomake Excelissä ja täytä vaaditut tiedot. Tämä voi sisältää kryptovaluuttojen hankinta- ja myyntitiedot, luovutusvoitot ja -tappiot, sekä muut asiaankuuluvat tiedot.

- Summaaminen: Käytä lomaketta kryptovaluuttoihin liittyvien tulojen ja menojen summaamiseen. Lomakkeella voi olla erillisiä osioita eri tyyppisille tulolähteille ja kuluille.

- Tarkistaminen: Varmista, että kaikki tiedot on syötetty oikein ja tarkista mahdolliset virheet tai puutteet. Tarkasta erityisesti, että luovutusvoitto tai tappio on laskettu oikein.

- Tiedoston tallentaminen: Tallenna täytetty lomake turvallisesti omalle tietokoneellesi tai pilvipalveluun. Säilytä kaikki asiakirjat ja todisteet, kuten kauppakuitit ja transaktiohistoria, mahdollisia tulevia tarkastuksia varten.

- Raportointi: Kun verotusaika koittaa, käytä täytettyä lomaketta verotuksen raportoimiseen. Noudata paikallisia verolakeja ja -ohjeistuksia varmistaaksesi, että raportointi tapahtuu oikein.

Virtuaalivaluutan osto- ja myyntitoiminta

Verotusohjeistuksen mukaan virtuaalivaluutan osto- ja myyntitoiminta luokitellaan pääomatuloksi tai -tappioiksi, ja ne on ilmoitettava verotuksessa. Tarkempi verokohtelu riippuu siitä, onko henkilö kaupankäynnissä ammattimainen vai tapahtuuko se satunnaisesti. Lisäksi on tärkeää pitää kirjaa kaikista virtuaalivaluutan ostoista, myynneistä ja niiden arvoista kaupankäynnin helpottamiseksi ja verovelvollisuuden täyttämiseksi.

Krypto treidaus Suomessa voi aiheuttaa samanlaisia verotuskysymyksiä kuin muiden omaisuusluokkien treidaus. Myös päivä treidaus verotus tapahtuu yleensä samojen periaatteiden mukaisesti kuin muidenkin sijoitusstrategioiden. Yleisesti ottaen kryptotreidauksesta saadut voitot luokitellaan pääomatuloiksi ja verotetaan vastaavasti. Tappiot kryptotreidauksessa voidaan yleensä vähentää verotuksessa ja niitä voidaan käyttää vähentämään verovelkaa tulevina vuosina.

Esimerkki: näin kryptovaluutta verotus lasketaan

Otetaan esimerkki: Henkilö A osti 1 Bitcoinin hintaan 10 000 euroa vuonna 2020. Hän myi tämän Bitcoinin vuonna 2021 hintaan 30 000 euroa.

- Hankintahinta: 10 000 euroa

- Myyntihinta: 30 000 euroa

- Myyntivoitto: 30 000 euroa – 10 000 euroa = 20 000 euroa

Henkilö A:n myyntivoitto on 20 000 euroa. Koska hän piti Bitcoiniaan yli vuoden ennen myyntiä, voitto luokitellaan pitkäaikaiseksi pääomatuloksi.

Suomessa pääomatulojen veroprosentti riippuu tulon suuruudesta. Oletetaan, että Henkilö A:n pääomatuloveroprosentti on 30%.

Verotettava voitto: 20 000 euroa * 0,30 = 6 000 euroa

Henkilö A:n tulee tällöin maksaa 6 000 euroa veroa myyntivoitostaan.

Virtuaalivaluutta yritysverotuksessa

Virtuaalivaluuttojen rooli yritysverotuksessa on noussut merkittäväksi teknologisten innovaatioiden myötä. Tässä lyhyt kuvaus:

- Liiketoiminnan kulujen ja tulojen käsittely: Yritykset voivat käyttää virtuaalivaluuttoja liiketoiminnassaan esimerkiksi maksuvälineenä tai sijoituskohteena. Virtuaalivaluuttojen käytöstä aiheutuvat kulut ja tulot tulee kirjata yrityksen taloushallintoon ja sisällyttää verotukselliseen raportointiin.

- Verojen ilmoittaminen ja maksaminen: Yritysten on ilmoitettava virtuaalivaluuttojen käytöstä aiheutuvat tulot verotuksellisessa raportoinnissaan. Tämä sisältää esimerkiksi virtuaalivaluuttojen myynnistä saatavat voitot, jotka voivat olla osa yrityksen verotettavaa tuloa.

- Verosuunnittelu: Yritysten on tärkeää harkita virtuaalivaluuttojen käyttöä osana verostrategiaansa. Tämä saattaa sisältää virtuaalivaluuttojen käytön optimoinnin verotuksellisesta näkökulmasta sekä varmistaa, että yritys noudattaa paikallisia verolakeja ja -säädöksiä.

Kryptovaluutan jakaminen listaamattomasta yhtiöstä osinkona

Kryptovaluutan jakaminen listaamattomasta yhtiöstä osinkona on monimutkainen prosessi, joka vaatii huolellista suunnittelua ja toteutusta. Tällainen päätös voi vaikuttaa sekä yhtiön että osakkeenomistajien verotukseen ja taloudelliseen tilanteeseen.

Päätös osingonjakamisesta on tehtävä yhtiökokouksessa ja sen on oltava yhtiön sääntöjen mukainen. Yhtiön on varmistettava, että kryptovaluutan jakaminen osinkona on oikeudellisesti pätevä ja että se täyttää kaikki sovellettavat lakisääteiset vaatimukset.

Osakkeenomistajien on selvitettävä, miten saatu kryptovaluutta verotetaan henkilökohtaisessa verotuksessa ja mitä veroseuraamuksia jakamisesta voi aiheutua. Koska kryptovaluutan jakaminen osinkona voi olla monimutkainen prosessi, asianomaisten osapuolten on suositeltavaa hakea ammattitaitoista oikeudellista ja verotuksellista neuvontaa ennen päätöksentekoa.

Yhtiön on myös noudatettava kaikkia verotukseen liittyviä velvoitteita ja varmistettava, että osakkeenomistajille annetaan asianmukainen ja selkeä informaatio jakamisen verotuksellisista vaikutuksista.

Tulojen ilmoittaminen henkilöverotuksessa

Kryptovaluuttojen tuottamat tulot tulee ilmoittaa henkilöverotuksessa asianmukaisesti. Tulojen ilmoittaminen riippuu siitä, millaisia tuloja kryptovaluutoista on saatu. Tässä muutamia yleisiä tapoja, joilla kryptovaluuttojen tulot ilmoitetaan henkilöverotuksessa:

Pääomatulot

Pääomatulot muodostuvat voitoista, jotka saadaan esimerkiksi kryptovaluuttojen myynnistä tai vaihdosta. Verotuksessa nämä voitot ilmoitetaan veroilmoituksessa pääomatulona. Tärkeää on huomioida sekä myyntihinta että hankintahinta, joka sisältää kaikki kryptovaluuttojen hankintaan liittyvät kulut, jotta voidaan määrittää verotettava voitto tai tappio. Tästä syystä tarkka kirjanpito ja raportointi ovat olennaisia kryptovaluuttojen verotuksessa.

Liiketoiminnan tulot

Kryptovaluuttojen säännöllinen käyttö liiketoiminnassa, kuten kaupankäynnissä tai louhinnassa, vaatii tulosten ilmoittamista liiketoiminnan tuloina veroilmoituksessa. Tässä tapauksessa on ensisijaisen tärkeää ylläpitää tarkkaa kirjanpitoa kryptovaluuttojen käytöstä liiketoiminnallisessa kontekstissa, jotta voidaan varmistaa asianmukainen raportointi ja verotus.

Muut tulot

Kryptovaluuttojen muut tulolähteet, kuten steikkaus- tai louhintatulot, ilmoitetaan muina tuloina veroilmoituksessa. Näitä tuloja koskevat tiedot tulee raportoida asianmukaisessa kohdassa, jotta verotus suoritetaan oikein ja täsmällisesti.

Hankinta-meno olettama

Hankintameno-olettama on yksi tapa määrittää kryptovaluuttojen hankintamenot, kun tarkkoja hankintahintoja ei ole tiedossa. Tässä yksinkertainen hankintameno-olettama esimerkki:

Olet hankkinut 1 bitcoinin vuonna 2019, mutta et ole tallentanut hankintahintaa. Vuonna 2021 päätät myydä bitcoinisi. Tässä vaiheessa bitcoinin arvo on noussut merkittävästi, ja haluat selvittää myyntivoittosi.

Koska et tiedä tarkkaa hankintahintaa, voit käyttää hankintameno-olettamaa. Tämä tarkoittaa, että oletetaan bitcoinin hankintahinnaksi esimerkiksi viimeisen kolmen kuukauden keskiarvoa, joka oli esimerkiksi 5000 euroa. Hankintameno-olettaman avulla voit laskea myyntivoiton vähentämällä hankintameno-olettaman myyntihinnasta.

Esimerkiksi:

- Bitcoinin myyntihinta vuonna 2021: 60 000 euroa.

- Hankintameno-olettama: 5 000 euroa.

- Myyntivoitto: 60 000 euroa – 5 000 euroa = 55 000 euroa.

Tässä tapauksessa myyntivoitto on 55 000 euroa, ja tästä summasta sinun tulee maksaa pääomatuloveroa. On kuitenkin tärkeää huomata, että hankintameno-olettamaa käytetään vain, jos tarkkaa hankintahintaa ei ole saatavilla

Kryptovaluutta verotus ja luovutustappion ilmoittaminen

Luovutustappion ilmoittaminen tapahtuu verotuksessa silloin, kun myyt kryptovaluuttaa tai muita sijoitusvaroja tappiolla. Tämä tappio voidaan vähentää verotuksessa myyntivoitoista tai muista pääomatuloista. Ilmoitat luovutustappion verotuksessa seuraavasti:

- Laske luovutustappio: Vähennä myyntihinta (tai luovutushinta) hankintahinnasta. Jos tulos on negatiivinen, sinulla on luovutustappio.

- Ilmoita luovutustappio veroilmoituksessa: Verohallinnon antamassa veroilmoituksessa tai veroilmoituksen liitelomakkeessa ilmoitat luovutustappion kyseisen verovuoden osalta.

- Vähennä luovutustappio verotuksessa: Luovutustappiot voidaan vähentää myyntivoitoista samana verovuonna tai tulevina vuosina. Voit myös vähentää ne muista pääomatuloista, kuten osingoista tai korkotuloista.

- Säilytä dokumentaatio: Säilytä kaikki tarvittavat dokumentit ja tiedot luovutustappion laskemiseksi ja todentamiseksi, kuten kauppakuitit, hankintahinnat ja myyntitiedot.

Kryptoista saatujen korkojen verotus

Suomessa kryptovaluuttojen korkotuotot ovat yleensä veronalaista tuloa ja ne tulee ilmoittaa verotuksessa. Verotuskäytännöt voivat kuitenkin vaihdella tapauskohtaisesti, ja on tärkeää huomioida, miten korkotulot on saatu. Yleisimpiä tapoja kryptovaluuttojen korkotulojen saamiseksi ovat esimerkiksi kryptovaluuttojen lainaaminen ja staking-toiminta.

- Kryptovaluuttojen lainaaminen: Jos henkilö lainaa kryptovaluuttoja ja saa vastineeksi korkoa, tämä korkotulo on yleensä veronalaista tuloa. Verottajan ohjeiden mukaisesti korkotulo ilmoitetaan verotuksessa ja siitä on maksettava asianmukainen vero.

- Staking (panostus) -toiminta: Staking eli steikkaus on prosessi, jossa henkilö pitää kryptovaluuttaa lohkoketjussa ja saa vastineeksi palkkion tai korkoa. Myös tällaiset korkotuotot ovat yleensä veronalaista tuloa Suomessa, ja ne on ilmoitettava verotuksessa.

Suomessa verotusasioita koskevia yksityiskohtaisia ohjeita ja määräyksiä antaa Verohallinto. On suositeltavaa tutustua Verohallinnon julkaisemiin ohjeisiin ja tarvittaessa kääntyä ammattimaisten veroneuvojien puoleen varmistaakseen, että verotus hoidetaan asianmukaisesti ja lainmukaisesti.

Kryptovaluutan käyttö ja verotus palveluiden tai hyödykkeiden ostotilanteessa

Kun käytät kryptovaluuttaa palveluiden tai hyödykkeiden ostamiseen, on tärkeää huomioida verotusasiat, jotka voivat vaihdella riippuen siitä, kuinka kryptovaluuttaa käytetään ja millä tavalla se on hankittu.

Vero maksetaan tavallisesti myyntihetkellä

Jos käytät kryptovaluuttaa palveluiden tai hyödykkeiden ostoon ja arvo on noussut hankintahinnasta, sinun tulee maksaa veroa myyntivoitosta. Myyntivoiton verotus määräytyy sen perusteella, kuinka kauan olet omistanut kryptovaluutan. Jos olet omistanut sen alle vuoden, voit joutua maksamaan lyhyen aikavälin pääomatuloveroa. Yli vuoden omistetusta kryptovaluutasta syntynyt voitto voi olla verovapaata pääomatuloa, jos se täyttää verovapauden ehdot.

Mahdollinen alv-velvollisuus

Palveluiden tai hyödykkeiden ostaminen kryptovaluutalla voi aiheuttaa arvonlisäverovelvollisuuden. Arvonlisäveron määrä riippuu ostettavan palvelun tai hyödykkeen luonteesta ja siitä, kuka sitä tarjoaa.

On suositeltavaa hakea ammattimaista veroneuvontaa ennen kryptovaluutan käyttöä palveluiden tai hyödykkeiden ostoon. Verosuunnittelu voi auttaa optimoimaan verotuksen ja varmistamaan, että veroja maksetaan oikein ja laillisesti. Kryptovaluutan käyttö palveluiden tai hyödykkeiden ostoon voi aiheuttaa verotusvelvollisuuksia, ja on tärkeää olla selvillä näistä velvollisuuksista ja noudattaa paikallisia verolakeja.

Virtuaalivaluutan louhinta ja verotettavan louhintatulon laskeminen

Tässä esimerkissä tarkastellaan kryptovaluutan louhinnasta (proof of work tai proof of stake-protokolla) saatavan tulon verottamista: Olet aloittanut louhinnan ja omistat yhden louhintalaitteen, joka tuottaa Bitcoinia. Louhinta onnistuu ja saat yhden Bitcoinin palkkioksi kuukaudessa.

- Louhinnan tulojen laskeminen: Tuloa pidetään palkkana tai liikevoittona sen mukaan, onko louhinta harrastus- vai ammattimainen toiminta. Jos kyseessä on harrastus, bruttotulona pidetään saatuja kryptoja vastaavaa arvoa niiden saamishetkellä. Jos louhinta on ammattimaista, bruttotuloon lisätään louhintakulut, kuten laitteiden hankintahinta, sähkökulut ja muut liiketoiminnan kulut.

- Bitcoinin arvon määrittäminen: Kun olet saanut yhden Bitcoinin, tarkista sen markkina-arvo esimerkiksi kryptovaihtopalvelusta tai pörssistä. Oletetaan, että yhden Bitcoinin arvo on 50 000 euroa.

- Tulon ilmoittaminen ja verotus: Ilmoita louhintatulo (proof of work tai proof of stake -protokolla) veroilmoituksessa veronalaisena tulona. Jos kyseessä on harrastus, tuloa verotetaan pääomatulona (proof of stake -protokolla). Jos kyseessä on ammattimainen louhinta (proof of work), tuloa verotetaan liikevaihtona ja siitä vähennetään liiketoiminnan kulut.

Esimerkissä louhintatulo on yksi Bitcoin, jonka arvo on 50 000 euroa. Riippuen siitä, onko kyseessä harrastus- vai ammattimainen louhinta, verotus voi vaihdella. On suositeltavaa kysyä ammattimaista veroneuvontaa varmistaaksesi, että verotus hoidetaan asianmukaisesti ja lainmukaisesti.

Kryptovaluuttojen verotus: CFD verotus

Suomessa CFD-kaupasta saadut voitot ovat yleensä verotettavia pääomatuloja. Pääomatulojen verokanta voi vaihdella riippuen siitä, kuinka suuret voitot ovat ja kuinka pitkään sijoitus on pidetty. Yleensä voittojen verokanta on progressiivinen, mikä tarkoittaa, että suuremmista voitoista maksetaan korkeampi veroaste.

Tappiot kaupasta voidaan vähentää voitoista CFD verotuksessa, ja jos tappioita on enemmän kuin voittoja, niitä voidaan mahdollisesti hyödyntää verovähennyksinä tulevina vuosina. Tappioiden vähentäminen verotuksessa edellyttää kuitenkin tarkkaa kirjanpitoa ja dokumentointia kaikista kaupoista.

Krypto steikkaus verotus

Kryptovaluutan stakingista eli steikkauksesta saadut tulot voivat aiheuttaa verotusta riippuen siitä, katsotaanko staking-toiminta harrastus- vai ammatilliseksi liiketoiminnaksi. Jos steikkausta harjoitetaan harrastusmielessä, saadut tulot voidaan verottaa pääomatulona. Verotus tapahtuu vasta silloin, kun kryptovaluutta vaihdetaan tai myydään, ja verotettava määrä lasketaan myyntihinnan ja hankintahinnan erotuksena.

Mikäli steikkaus-toimintaa harjoitetaan ammattimaisesti ja siitä saatavat tulot ovat säännöllisiä ja merkittäviä, ne voidaan verottaa liiketoiminnan tulona. Tällöin tulot ilmoitetaan yrityksen tai itsensä työllistäjän tulolähteenä, ja niihin sovelletaan yritysverotuksen sääntöjä. Steikkaus-tuloista on ilmoitettava verotuksessa, ja verovelvollisuus koskee kaikkia saatuja tuloja riippumatta siitä, ovatko ne saatuina kryptovaluuttana vai muussa muodossa. On tärkeää seurata ja kirjata tarkasti kaikki steikkaus-tulot sekä varmistaa, että verotus hoidetaan asianmukaisesti.

Bitcoin verotus sen myynnistä vähennettävillä hankintamenoilla

Bitcoinin myynnistä saatavat voitot ovat veronalaista tuloa, ja niitä verotetaan pääomatulona. Verotuksessa voi hyödyntää vähennettäviä hankintamenoja, jotka vähentävät veronalaista voittoa.

Hankintamenojen vähentäminen verotuksessa tarkoittaa sitä, että voit vähentää myyntihinnasta alkuperäisen hankintahinnan sekä mahdolliset myyntikulut. Näin saatava voitto lasketaan vähennettyjen hankintamenojen perusteella.

Olet ostanut Bitcoinia 1000 eurolla ja myyt sen myöhemmin 2000 eurolla. Myyntivoitto on 1000 euroa. Jos ostohetkellä maksamasi välityspalkkio oli 20 euroa, voit vähentää sen myyntivoitosta. Näin ollen verotettava myyntivoitto olisi 1000 – 20 = 980 euroa.

On tärkeää pitää tarkkaa kirjanpitoa kaikista hankinnoista ja myynneistä, mukaan lukien kaikki välityspalkkiot ja muut kulut, jotta voit laskea tarkasti verotettavan voiton ja hyödyntää kaikki mahdolliset vähennykset. Lisäksi verosäännöt voivat vaihdella alueittain, joten on suositeltavaa neuvotella veroneuvojan kanssa varmistaaksesi, että noudatat paikallisia lakeja ja määräyksiä.

Kryptojen verotus ja apuohjelmat

Kryptovaluuttojen verotus voi olla monimutkaista, ja apuohjelmat voivat olla hyödyllisiä verotuksen hallinnassa.

On olemassa useita verotusapuohjelmia, jotka on suunniteltu auttamaan kryptovaluuttojen sijoittajia hallinnoimaan verotustaan. Nämä ohjelmat voivat auttaa seuraamaan kauppoja, laskemaan voittoja ja tappioita, sekä laatimaan tarvittavat raportit verotusta varten. Esimerkki suositusta apuohjelmasta on Divly.

Verotusapuohjelmat voivat auttaa pitämään kirjaa kaikista kryptovaluuttojen hankinnoista ja myynneistä. Ne voivat myös seurata siirtoja eri lompakoiden välillä ja laskea voittoja ja tappioita automaattisesti. Verotusapuohjelmat voivat laatia raportteja, jotka sisältävät kaikki tarvittavat tiedot verotusta varten. Tällaisia raportteja voivat olla esimerkiksi myyntitapahtumien yhteenveto, voittojen ja tappioiden laskelmat sekä tarvittavat tiedot veroilmoituksen täyttämiseen.

Kryptovaluuttojen verotusapuohjelmat voivat säästää aikaa ja vaivaa verotuksen hallinnassa, mutta on tärkeää valita luotettava ja asianmukaisesti turvattu ohjelma. Lisäksi on suositeltavaa varmistaa, että valitsemasi ohjelma tukee paikallisia verosääntöjä ja -vaatimuksia.

Kryptovaluutta verotus – Kaupankäyntialustat

Binance, Coinmotion ja Coinbase ovat kaikki suosittuja kryptovaluuttojen kaupankäyntialustoja, ja niiden käyttäjät kohtaavat erilaisia verotuskysymyksiä riippuen sijoitusstrategiastaan ja maansa verolainsäädännöstä.

Kryptovaluutta verotus ja kaupankäyntialustat

| Binance verotus | Binance on yksi maailman suurimmista kryptovaluuttojen kaupankäyntialustoista. Binance tarjoaa käyttäjilleen monipuolisen valikoiman kryptovaluuttoja, ja sen käyttöön liittyy erilaisia verotuskysymyksiä. Käyttäjien on yleensä pidettävä kirjaa kaikista transaktioistaan Binance-tilillään, mukaan lukien ostoista, myynneistä ja mahdollisista siirroista toiseen alustaan tai omaan lompakkoon. Binance veroilmoitus ja verotus riippuu verolainsäädännöstä ja siitä, onko kyseessä kaupankäynti, sijoittaminen tai muu toiminta. |

| Coinmotion verotus | Coinmotion on suomalainen kryptovaluuttojen välittäjä, joka tarjoaa palveluitaan pääasiassa Euroopan alueella. Coinmotionilla on yleensä selkeämpi verotuskäytäntö, ja se tarjoaa usein raportointityökaluja, jotka auttavat käyttäjiä selvittämään verovelvollisuutensa. Käyttäjien on silti tärkeää pitää kirjaa kaikista transaktioistaan ja tarvittaessa hankkia ammattitaitoista veroneuvontaa varmistaakseen asianmukaisen verokäsittelyn. |

| Coinbase verotus | Coinbase on yksi maailman suosituimmista kryptovaluuttojen välittäjäalustoista, erityisesti Yhdysvalloissa. Coinbase tarjoaa usein veroraportointityökaluja ja -ohjeita, jotka auttavat käyttäjiä ymmärtämään verovelvollisuutensa. Käyttäjien on silti tärkeää olla tietoisia omasta maansa verolainsäädännöstä ja tarvittaessa hankkia ammattitaitoista veroneuvontaa. |

| eToro veroilmoitus | eToro on sosiaalinen kaupankäyntialusta, joka mahdollistaa sijoittamisen erilaisiin omaisuusluokkiin, mukaan lukien virtuaalivaluutat. eTorolla käydystä kaupankäynnistä syntyneet voitot voivat olla verotettavia pääomatuloja, ja käyttäjien on pidettävä kirjaa kaikista transaktioistaan ja täytettävä verovelvollisuutensa asianmukaisesti. |

Kryptovaluuttojen verotus – Yhteenveto

Kryptovaluuttojen verotus muodostaa laajan kokonaisuuden, mutta sen hallinta on mahdollista noudattamalla huolellisesti sääntöjä. Useimmille sijoittajille kryptovaluuttojen verotus on kuitenkin melko suoraviivaista. Hyödyllisten apuohjelmien käyttöön tutustuminen kannattaa heti, jos kiinnostusta kryptoihin sijoittamiseen löytyy.

Kryptovaluuttojen verotus saattaa monimutkaistua, kuten yllä olevissa esimerkeissä on käynyt ilmi. Kuitenkin, mikäli olet perinteinen osta ja pidä -sijoittaja, joka käy kauppaa harvoin, kryptovaluuttojen verotus tuskin tuottaa suurta päänvaivaa.

Jokaisen kryptosijoittajan on tärkeää muistaa, että verottaja ei saa tietoja automaattisesti. Niistä tulee itse pitää kirjaa ja tehdä veroilmoitus vuosittain. Säilytä myös transaktioiden tositteet säännöllisesti, jotta sinulla on tarvittaessa todisteaineistoa käytettävissäsi.

Usein kysytyt kysymykset

Kysymys: Kuinka kryptovaluuttojen verotus tapahtuu?

Vastaus: Kryptovaluuttojen verotus tapahtuu yleensä siten, että niistä saadut voitot luokitellaan pääomatuloiksi ja verotetaan vastaavasti. Tämä tarkoittaa, että voittoja syntyy, kun kryptovaluuttoja myydään voitolla, ja tappiot voidaan vähentää verotuksessa pääomatuloista. Verovelvollisten on tärkeää pitää tarkkaa kirjanpitoa kaikista kryptovaluuttoihin liittyvistä transaktioista ja tarvittaessa hankkia ammattitaitoista veroneuvontaa varmistaakseen oikean ja asianmukaisen verokäsittelyn.

Vastaus: Välityspalkkioita, jotka liittyvät esimerkiksi osake- tai kryptovaluuttakauppaan, ei yleensä voi vähentää suoraan verotuksessa. Ne eivät ole yleisesti hyväksyttäviä vähennyksiä verotuksessa, koska ne luetaan kaupankäyntikuluihin eikä niihin yleensä sovelleta verovähennystä. Kuitenkin nämä kulut voidaan ottaa huomioon kauppojen yhteydessä tulosta laskettaessa, mikä voi vaikuttaa verotettavaan voittoon tai tappioon.

Kysymys: Mikä on FIFO laskuri?

Vastaus: FIFO-laskuri on työkalu, jota käytetään kryptovaluuttojen verotuksessa. Se perustuu periaatteeseen, että ensimmäisenä ostetut tai hankitut kryptovaluutat myydään ensimmäisinä. FIFO-laskurilla lasketaan myyntitapahtumien yhteydessä myytävän kryptovaluutan hankintahinta siten, että ensimmäisenä hankittujen kryptovaluuttojen hankintahinnat otetaan huomioon ensimmäisinä. Tämä auttaa määrittämään oikean verotettavan voiton tai tappion.

Lähteet ja hyödyllisiä linkkejä

- Kryptovaluuttojen verotusopas (Vero.fi)

- Virtuaalivaluuttojen FIFO-laskuri (Vero.fi)

- Oma Vero -opas virtuaalivaluutojen verotukseen (OmaVero)

- NFT:t ja niihin liittyvä verotus (Vero.fi)

- Kryptoverotus -ohjelmisto (Kryptoverotus)

- Virtuaalivaluuttojen verotus Suomessa (Nordic Law)

- Kryptovaluutat verotuksessa ja kirjanpidossa (Azets.fi)

- Varaudu verotukseen (Elmox.fi)